La sombra sobre los bancos

Es increíble lo que está pasando con los bancos: la evolución sostenida a la baja de sus valores bursátiles sólo sería compatible con una esperada progresiva desintermediación y un menor valor del negocio, más allá del peso de la coyuntura actual y el natural empeoramiento de su cartera de colocaciones. El fenómeno ha sido global y avanzado a distintas velocidades, pero el destino de dolida irrelevancia parecería ser el mismo. Todo comenzó antes de la pandemia …

¿Caen sólos o acompañados? Junto al petróleo, por ejemplo, los bancos comparten la ruta del descenso porque ambos sectores estarían enfrentados a cambios estructurales que los terminarían desplazando: en un caso, primero fue la tecnología del fracking y luego vino la caída sostenida en el costo de inversión de las energías renovables; en el otro, ha sido la irrupción de las firmas tecnológicas junto a la masificación de internet y la telefonía celular, partiendo por los segmentos más jóvenes. El contraste de estos casos con la evolución del valor de las empresas tecnológicas ha sido brutal.

Y eso se da aún cuando estos gigantes tecnológicos todavía no desarrollan frontalmente para los consumidores su propio acceso directo al mercado de capitales. Han sido otras las empresas que incipientemente han avanzado y que no temen el ser eventualmente reguladas como entidades bancarias a la usanza histórica como si les ocurriría a algunos gigantes tecnológicos. Parece poco probable que un actor con un valor bursátil sobre los US$ 1.000 billones se arriesgue a convertirse en una entidad regulada y restringida en sus negocios de US$ 100 billones o menos …

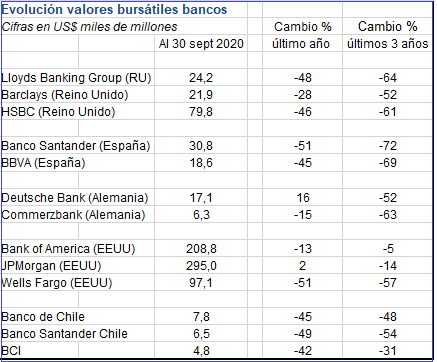

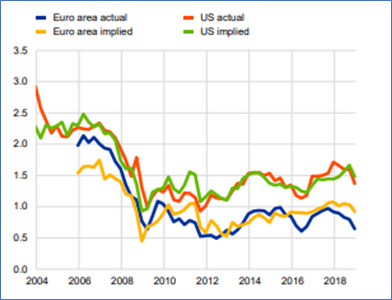

El gráfico que sigue, focalizado en las relaciones de valor bolsa a valor libro de los bancos, muestra que hace un año, aún antes del comienzo oficial de la pandemia, el sector bancario americano se movía levemente sobre 1 y el europeo bajo la unidad. Pero ambos venían de múltiplos cercanos a dos veces. Siendo hasta ahora JPMorgan una excepción, se transa hoy cerca de 1,3 veces su valor libro; el resto de los bancos americanos, lo hacen esencialmente cerca del valor unitario pero bajo éste. En el caso europeo, Deutsche Bank se transa a un tercio de su valor libro; los bancos Santander y BBVA, cerca de un 40%.

“Recent developments in bank to book ratios and their determinants”, Financial Stability Review, May 2019, Euro Area Banking Sector.

En el caso de Chile, los múltiplos han ido ajustándose a la baja, pero falta camino al andar, salvo que erróneamente se espere mantengan cohibida la competencia: si antes el Banco de Chile superaba las tres veces el valor libro, hoy ronda 1.8 veces; el banco Santander Chile ya está en 1.5 veces y el BCI cerca de la unidad, viniendo ambos de valores bolsa a libro superiores a dos veces.

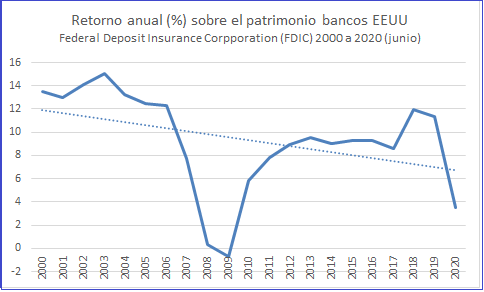

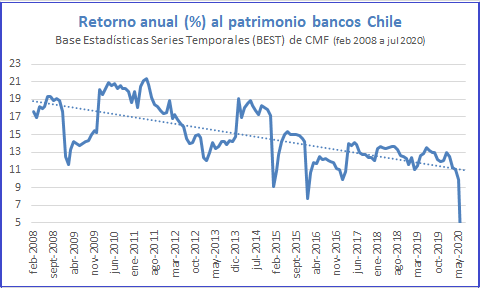

Si se observa la rentabilidad sobre el patrimonio de los bancos, la trayectoria a la baja es innegable, tanto en Chile como en Estados Unidos, por ejemplo. El caso europeo es más dramático, por su lentitud de ajuste de capital y castigo postergado de carteras a partir de la crisis del año 2008 -09 y hasta el día de hoy.

En Chile, a pesar de la dificultad de hacer más competitivo el mercado bancario, con su red de sociedades de apoyo transversales hasta ahora no intervenidas competitivamente por la autoridad, el ajuste avanza igualmente.

En definitiva, los bancos tal cual hasta ahora se les conocía, van camino a ser historia. Van a hacer lobby para frenar el avance inexorable de las alternativas, pero no van a poder detener las nuevas tecnologías de producción. Que le pregunten a Barnes & Noble como enfrentó en su tiempo a Amazon …

¿Qué va a ocurrir cuando WhatsApp permita pagar entre sus usuarios y luego amplíe su oferta financiera? ¿Cuánto tiempo pueden los actores incumbentes sostener esta irrupción de nuevos servicios financieros a costos sustancialmente menores a los actuales?

En esencia, los bancos están perdiendo esa centralidad en el mercado financiero que subsistió por décadas por los altos costos de transacción de las alternativas. Pero una vez que el contacto y la facilidad de transacción se expande a cientos de alternativas, el rol de los bancos en un mercado mucho más amplio de capitales no sólo se reduce, sin además pierde valor.

Desde el punto de vista de la autoridad, no sólo no puede ser cooptada por los actores incumbentes, sino además debería promover y facilitar la consolidación de un nuevo mercado de capitales cuyas características estamos recién aquilatando.

Manuel Cruzat Valdés

5 de octubre de 2020